什麼是隔夜利息?外匯隔夜利息怎麼算?它對交易成本影響有多大?

外匯保證金交易中持倉過夜會產生一個費用,被稱為隔夜利息。有些交易者會抱怨某某外匯平台隔夜費很貴。

實際上點差、隔夜利息、出入金手續費是外匯保證金交易中的三大成本,這些都可以在外匯交易商的官網查到!

本文将用通俗易懂的方式講解,隔夜利息是什麼?外匯隔夜利息的計算方法和收取時間!

文章目錄

一.什麼是隔夜利息?

隔夜利息(過夜利息) 是外匯交易中常見的一個術語,也被稱作庫存費、展期費、掉期利息、融資費用、融資成本等…

是指在外匯交易中所涉及的兩個貨幣間的利率差,投資者在持倉過夜的時候需要支付或者獲得的利息。

※注:投資人向券商借錢的融資成本(融資費用)一般與隔夜利息捆綁,你在賬戶中看到的CFD產品的‘掉期費’通常都是「融資成本+隔夜利息」,可以都看成是隔夜利息!

隔夜利息可能是正數的,也可能是負數的,主要取決於您的交易品種和方向。就像我們把資金存放在銀行會產生存款利息,從銀行借款會產生貸款利息一樣有正負之分。

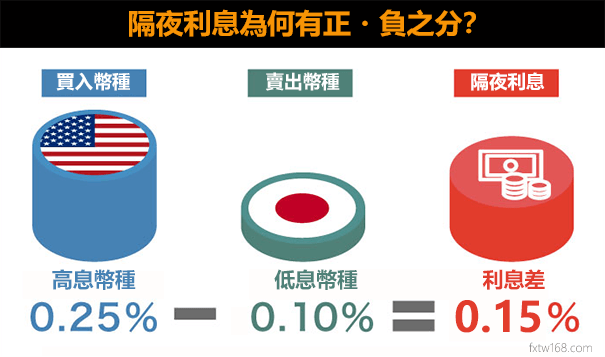

隔夜利息為何有「正」・「負」之分?

外匯交易的本質是基於兩種貨幣之間的匯率變化進行操作的,當你買入一種貨幣的同時,其實也是賣出了另一種貨幣。每一種貨幣都有自身的利率,因此外匯交易同時涉及兩個不同的利率。兩個貨幣的息差( 收到利息-付出利息),就是每天應計的隔夜利息(也稱庫存費)。

當買入的貨幣利率高於賣出的貨幣利率的時候,投資人就可以獲得「正的隔夜利息」,從而使盈利增加;

若買入的貨幣利率低於賣出的貨幣利率,則會產生「負的隔夜利息」,從而導致投資者的交易成本增加。

舉個例子(如上圖),外匯交易是以貨幣對的形式進行。

買入USD/JPY(收取利息)

例如買進美元/日元(USD/JPY)的操作,即代表你使用日元來兌換等值的美元(買進美元的同時賣出日元)。

在這個過程中,您買進的是美元,因此可以獲得美元的利息(0.25%),賣出的是日元,因此要支付日元的利息(0.10%),兩者的利率差便是隔夜利息(0.15%)。這意味著投資人可以收到0.15%的隔夜利息。

賣出USD/JPY(支付利息)

反之,賣出美元/日元(USD/JPY)的操作,即代表你賣出高息幣種美元(0.15%),買進低息幣種日元(0.10%),兩者的利率差便是負數的隔夜利息(-0.15%),這意味著投資人需要支付0.15%的隔夜利息。

也就是說,是否需要支付隔夜利息,取決於你買/賣(做多/放空)的外匯貨幣對!

再比如,成交量最大的EUR/USD。買進EUR/USD的操作,即代表您使用美元來兌換等值的歐元(買進歐元的同時賣出美元)。

在這個過程中,您買進的是歐元,因此可以獲得歐元的利息,賣出的是美元,因此要支付美元的利息,兩者的利率差便是隔夜利息。兩種貨幣的利息差小,你支付或者收取的利息也也相對小。

哪些交易會被收取過隔夜利息?

無論外匯、股票、股指還是黃金、石油等大宗商品,只要是現貨交易,都有過夜利息,期貨才沒有過夜利息!

過夜利息各家不同,因為報價源不一樣,可能有平台商是在報價源的基礎上疊加了額外的費用!

大多數外匯經紀商都會在官方公佈其過夜利息的詳細及計算方式,在開戶交易之前記得查詢!

二.外匯・差價合約(CFD)隔夜利息什麼時候收取?

不同的外匯經紀商的公司所在地是不同的,經紀商的網站上顯示的不同時區下的時間也是不一樣的,因此經紀商在計算隔夜利息的時間雖然各不相同,但實際上都是一個時間點。

1.外匯的隔夜利息在什麼時間清算?

一些外匯經紀商隔夜利息的計算時間是美國東部(紐約)時間下午5點,換算到台北時間是上午5點;

一些經紀商是歐洲中部時間23點,換算到台北時間是上午5點;

還有一些經紀商是英國時間晚上10點,換算到台北時間也是上午5點。不過這些都是夏令時,冬令時夏令時就是台北時間上午6點。

也就是說,以夏時制計算,在上午5點整建立的任何倉位都會被視為持倉過夜,需要計算隔夜利息。在上午5:01建立的倉位則到下一天才計算隔夜利息;而在上午4:59建立的倉位則於5:00計算隔夜利息。

- 結算時間(台灣時間)

- 夏令(大致每年3月到當年11月):週一~週五 早上5:00

- 冬令(大致每年11月到次年3月):週一~週五 早上6:00

注意:只要持倉到以上結算時間(早上5點或6點)就會產生隔夜利息,會在3-8個小時後顯示在你的賬戶餘額歷史中。

如果你在結算時間之前平倉,就不會發生利息;反之,你在結算時間之後平倉,就會發生隔夜利息。

比如,你持倉1手美元/日元空單過夜到夏令時5點01分後平倉,券商會在幾小時後從你賬戶中扣掉隔夜利息部分,你會發現賬戶中的餘額少了。

2.外匯的隔夜利息收費(週三收三倍利息)

根據國際慣例,外匯交易通常在2個交易日後結算。以下是外匯隔夜利息收費詳細:

利息根據國際銀行慣例按照T+2延遲清算,即兩個銀行工作日後開始計算。

週一:1天隔夜利息。週一交易,週三結算,週一持倉到週二,結算日為週三到週四,所以要支付/收取1天利息。

週二:1天隔夜利息。週二持倉到週三,結算日為週四到週五,所以要支付/收取1天利息。

週三:3天隔夜利息。週三持倉到週四,結算日為週五到下週一,所以要支付/收取3天利息。(※週三持倉的隔夜費最貴)

※特別注意,隔夜利息是持倉規模所支付或賺取的利息,而大多數流通量提供者(包括環球銀行、金融機構、主要經紀商)於星期六,星期日都會暫停營業,但大部分流通量提供者仍然計算兩次天的索引,所以在星期三的倉位共會計算3天的索引,也因此在星期三持倉總額就會收到3倍的利息。

週四:1天隔夜利息。週四持倉到週五,結算日為下週一到下週二,所以要支付/收取1天利息。

週五:1天隔夜利息。週五持倉到下週一,結算日為週二到週三,所以只要支付/收取1天利息。

國際上的大多數銀行都在周六及週日暫停營業,因此這兩天應該不計算外匯交易的持倉過夜利息,但實際上大部分的銀行仍然計算這兩天的利息。基於這個原因,外匯市場上將在星期三過夜的倉位計算三天的利息,因此在星期三持倉過夜,將會收取3倍的隔夜利息。

假日通常沒有過夜利息,但是在大的節假日之前,隔夜利息都會成倍增長。一般而言,交易涉及的貨幣遇上所屬國家的重要假日就會計算假日過夜利息。比如美國獨立紀念日7月4日,美國銀行暫停營業,所有美元貨幣對的倉位於7月1日下午5時計算額外一天的過夜利息。

3.差價合約(CFD)的隔夜利息收費(週五收三倍利息)

差價合約沒有價值日期(結算日期)因此是相當於T+0的結算週期,所以它們的三倍隔夜費會產生在從周五開始過夜的持倉。過夜後,就會有一個過夜費用從你的賬戶入賬或扣除。

比如,WTI原油CFD交易的單子,週五不平倉的話,下週一會被收取3倍隔夜利息。

三.外匯隔夜利息如何計算?

在隔夜利息的計算問題上,有的經紀商提供的是直接的金額,而有的經紀商提供的則是利率。

第一種:直接金額的計算基礎公式:

例如EUR/USD的賣出和買入隔夜利息報價為:0.52 -0.62(一般在外匯平台官網可以查到);

那麼表示:當投資者的持倉頭寸為賣出1手EUR/USD,則交易賬戶將會獲得0.52美元;當投資者的持倉頭寸為買入1手歐元美元,則交易賬戶將需支付0.62美元。

第二種:利率計算的基礎公式:

每天應收隔夜利息=買入貨幣應收利息-賣出貨幣應收利息

=(買入貨幣數量*利率/365)-(賣出貨幣數量*利率/365)

如結果為正則收入利息,則結果為負則支出利息

1.對於以USD為目標貨幣的組合:

眾所周知,澳元等商品貨幣的匯率高於美元匯率,當你進行交易澳元/美元這個貨幣對,你做多澳元/美元(即買入澳元),那麼你將賺取利息,反之就要支付利息。因為周三的交易頭寸延期到週四會得到3倍的利息,所以在多數的情況下,週三是商品貨幣的上漲日。很多投資者都會選擇週三做多澳元兌美元、紐元兌美元和做空美元兌加元,這就是典型的套息交易。

舉例:當您買入AUD/USD,實際上是買入澳元並賣出美元:假設是100000(1標準手)帳戶,週一買入1手,持倉至週二,澳元/美元匯率1: 0.699, 根據澳大利亞央行在2020年3月所設立的0.5%利率,聯準會(Fed)的目標利率為0%-0.25%區間。

外匯隔夜利息計算方法如下:

買入澳元=(100000澳元*1手*0.5%)/365*1天=13.69澳元=9.56美元

賣出美金=(69900美金*1手*0%至0.25%)/365*1天=1.91至4.78美元

結論:買入澳元9.56美元利息(收到利息)﹥賣出美金1.91至4.78美元利息 (付出利息)

➡收入利息4.78至7.65

反之,當您賣出AUD/USD⇨支出利息為4.78至7.65美元

2.對於以USD為基準貨幣的組合:

例如USD/JPY: 假設是100000(1標準手)帳戶,週三賣空1手USD/JPY,市場價是107.44/107.47,過夜至週四,利息差為-2.18,則賣出美元的客戶需要付出利息。

計算方法為: 100000×1手×3天×(-2.18%/360)= -$18.17(特別注意:每逢星期四的時候,隔夜利息會是平日的三倍,因為交割實際發生於週一,隔了周末2天。)

3.對於交叉貨幣的組合:

例如EUR/GBP: 假設是100000(1標準手)帳戶, 週五買入5手EUR/GBP,市場價是0.6885/0.6890,過夜至下週一,利息差為-3.71,則買入歐元的客戶需要付出利息。

計算方法為: 100000×5手×0.6890×1天×(-3.71%/360)= (£35.50)=($63)

客戶如果是做多(持有)高利息的貨幣,未平倉頭寸的隔夜利息將被添加賬戶的資金內。反之,相關的隔夜利息會被從資金中扣除。

多空倉都付息情況

在目前的外匯市場上,基本客戶持多空倉都要支付利息。原因有以下幾個方面:

大部分貨幣都處於零利率或低利率狀態,貨幣對之間的利率差很低。

零售外匯經紀商對其不同的客戶收取或支付不同的利率。還有一些外匯經紀商對數據不透明,甚至沒有在其官網顯示適用的利率。而且不同的經紀商對隔夜利息的計算方式也是不同的。

除了收取或支付利率差額外,一些外匯經紀商還增加了“管理”費用,這意味著即使利率差對客戶是有利的,也可能得不到收益。

外匯交易是槓桿交易,這意味著交易者正在藉用其交易的絕大多數貨幣。交易者往往忘記槓桿的負面後果之一是推高隔夜費用,因為他們必須支付所有借款的利息,而不僅僅是他們對特定行業的利息。當然,這個收費是合法的。

不過短線交易基本上不用考慮隔夜利息的問題,因為跟點差的費用比起來,確實可以忽略,但是如果是持倉時間超過一個週,就需要考慮庫存費了!

四.關於隔夜利息的常見問題

1.隔夜利息什麼時候結算?

夏令(每年3月到當年11月):週一~週五 早上5:00;冬令(每年11月到隔年3月):週一~週五 早上6:00;

在結算時間前平倉,就不會產生隔夜利息。 過了這個時間點持倉就會產生隔夜利息。

2.隔夜利息什麼時候扣除?

一般在結算後,3-8小時內會從你的帳戶餘額中扣除。 即便你在結算後馬上平倉,該費用也會從你的帳戶中扣除。

3.怎麼查詢外匯平台的隔夜利息?

少數外匯交易商會在其官網公佈各類商品的隔夜利息;大部分交易商會在其MT4/MT5上顯示各種商品的隔夜利息。

參考:隔夜利息查詢方法-怎樣在MT4/MT5外匯平台上查詢隔夜利息?

4.所有的外匯平台都有隔夜利息嗎?

大部分外匯平台都有隔夜利息;只有少數平台的某些產品免除隔夜利息。

例如,XM.COM低點差帳戶的主流貨幣對和黃金沒有隔夜利息;Exness的股票、指數、加密貨幣免隔夜利息。

5.我可以利用兩間外匯平台的隔夜利息差,來做無風險避險套利嗎?

理論上可以對沖套利,但也會有風險。 有些外匯平台隔夜利息數值不是完全固定的,會根據產品價格而改變(例如Thinkmarkets)。

另外要注意的是,部分外匯平台禁止套息交易。 如果被懷疑是套息交易,交易商可能會取消免隔夜利息的商品。 Exness就因為有投資人套利,取消了許多免息商品。

五.主流外匯平台隔夜利率比較

在選擇外匯交易商時,有一個隱性交易成本-隔夜利息。有些平台的隔夜利息非常貴,需要特別留意。

以利差較大的美元/日圓(USDJPY)為例,Exness美元/日圓空單隔夜利息,每標準手為−4.611;而同樣的美日空單,ironfx的隔夜利息為-29.95;兩 者的隔夜利息相差了25.34美元/手。

以下為本站調查的幾間主流外匯交易商的外匯貨幣對隔夜利息比較。正數表示可以獲得利息,負數表示需要支付利息。

| 外匯平台(帳戶類型) | USDJPY多單 | USDJPY空單 | GBPUSD多單 | GBPUSD空單 |

| XM.com(低點差帳戶) | 0 | 0 | 0 | 0 |

| Exness(先鋒帳戶) | 0 | −4.611 | −0.289 | −0.077 |

| Thinkmarkets(標準) | 6.49 | −11.57 | −3.3 | −3.6 |

| IC Markets(標準帳戶) | 8.85 | -18.40 | -1.99 | -0.37 |

| OANDA(標準帳戶) | 12.52 | -18.05 | -4.07 | -2.98 |

| IronFX(標準帳戶) | 8.76 | -29.95 | -4.94 | -3.98 |

※注意:外匯交易商的會根據各國央行的貨幣政策隨時調整隔夜費率,無息賬戶也可能變成有息,建議隨時查詢。

快速總結:

隔夜利息取決於你交易的貨幣對(包括外匯和原油等CFD產品)。各大外匯交易商官網都有關於「隔夜利息收費」的詳細介紹,收費較透明・公正的有IG.com,Thinkmarkets,OANDA和Exness等四大外匯平台。