一文讀懂外匯平台交易模式:STP/ECN/MM哪個適合你? MM就是對賭平台?

外匯交易商運營模式常見的三種分別為MM、STP、ECN,很多投資人搞不清這三種模式的差別是什麼?甚至有人認為MM模式就是對賭平台,甚至把MM看成是黑平台。

這篇文章,將介紹外匯平台的類型及其主要盈利方式,了解了這些,一方面你可以判斷券商的合規性,安全性;另一方面,也有利於你去選擇適合你平台進行交易。

文章目錄

一.外匯平台的分類

作為投資人,在選擇外匯交易商之前,應該先了解外匯交易平台模式,以及各個類型平台的優缺點!

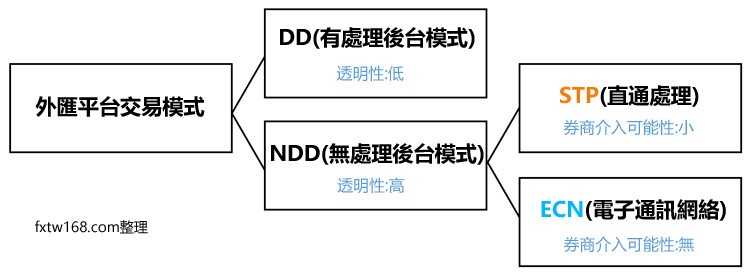

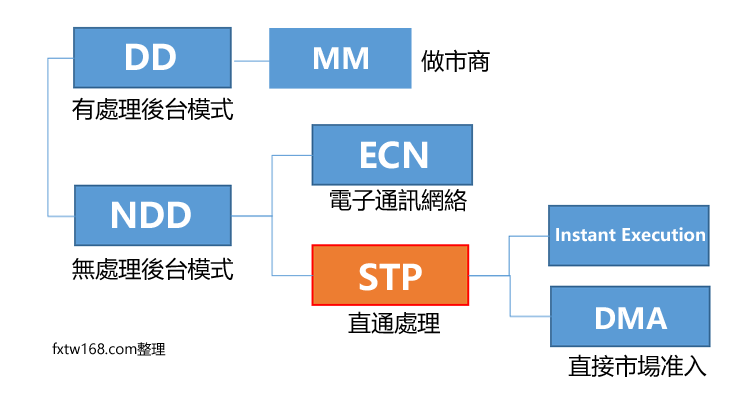

外匯交易商分主要分為兩種類型,有處理後台模式(Dealing Desk,簡稱DD)和無處理後台模式(No Dealing Desk,簡稱NDD)。

- ・有處理平台模式(DD)的外匯交易平台又叫做市商(Market Maker,簡稱MM)。

- ・無處理平台模式(NDD)的外匯交易平台可細分為STP、DMA/STP和ECN。

這裡先說一下筆者的觀點,大部分外匯交易商用的都是混合模式(DD+NDD)。無論是哪種類型的平台,只要持有多國合規監管牌照,運營超過10年,信譽良好,都應該在可選擇的範圍之內!

二.DD類的外匯交易平台(又稱MM,即做市商)

DD類指的是有處理後台的外匯交易商,又稱MM, 即做市商。通常有一個有交易員後台或處理後台(Dealing Desk)用來處理訂單,點差是固定或者浮動。外匯做市商是零售外匯市場的主流方式,因為個人交易者的交易規模通常比較小,很難接入真正的市場,多數在OTC市場交易。

DD或做市商通過點差來盈利,並在需要的時候與客戶持相反的方向交易。做市商,即為客戶“做市”,“製造市場”即OTC市場。

DD在一定條件下,交易者想買進的時候,做市商賣出給該交易者,當交易者想賣出的時候,做市商將其買入。做市商既是撮合中介,也是對沖交易參與者,在交易中扮演了提高市場流動性的角色。

交易者看到買入賣出價與銀行同業交易市場實際價格並可能不完全一樣,為了完成交易者的訂單,做市商在需要的時候反向交易以控制價格。因為零售外匯市場的競爭非常激烈,做市商提供的價格,非常接近銀行同業市場(Interbank Market)的價格。

DD類外匯交易商的特色優勢

外匯零售做市商的存在讓小投資者也能參與到外匯交易市場中。

例:假設你從DD類的外匯交易商買進0.1手EUR/USD,為了完成訂單,券商首先會從OTC市場內,其客戶的訂單中尋找相同的數量EUR/USD的賣出訂單來對沖。

如果OTC市場內沒有可以與你的訂單匹配的相反方向的訂單,券商可以選擇以相反方向與你進行交易,來平衡OTC市場的價格。

除此之外,券商也可以將你的訂單直接交給銀行等流動性提供商(國際外匯市場)。這樣做券商就降低了風險,因為他們不用採取與你反向交易,可以透過過點差賺取利潤。

MM模式就是對賭平台嗎?

很多人認為做市商MM就是對賭,其實不然,我們上文說過,做市商是把所有客戶的單子對沖,無法對沖的部分才會拋到市場。

比如,平台內所有客戶一共有1萬手多單,兩萬手空單,那麼平台對沖一下,就剩下1萬手空單,平台可以分析市場情況是多的概率大還是空的概率大,如果多的概率大的話,平台可以把一萬手淨空單全部拋向市場,如果空的概率大的話平台會分析自己能夠承受的風險來決定多少拋向市場多少留下來對賭。

所以平台即便是對賭也是跟所有客戶的單子多空對沖之後剩下來的淨頭寸對賭,而不是單個客戶,單個客戶的數據在平台那裡根本不重要,這個說的是正規做市商的做法。

常見的大型外匯交易商多為MM模式,甚至本身就是流動性提供商,監管機構對其資質要求也比較高。例如IG.com、OANDA、嘉盛等,他們都是交易量排名前十的大型外匯交易商。就連全球外匯交易量最大的日本,大部分當地持牌券商採用的也是MM模式。

除此之外,IG.com、嘉盛等還提供直接市場接入(DMA)模式,客戶的訂單直接進入市場!

而部分在意單個客戶數據的,你盈利太多直接不給你出金或者趕你走的平台實際上是完全的對賭黑平台(多為無監管牌照的非法平台),他們根本就不會把單子拋到市場去,所以客戶大賺的話會超出他們的承受範圍(如果拋向市場的話客戶大賺就跟他們沒關係),他們就會以“違規交易”為理由不給客戶出金。

二.NDD類的外匯交易平台(STP/MDA/ECN)

NDD類的外匯交易商,沒有處理後台,券商不會做交易者的對家進行交易,只是將交易者和銀行同業市場雙方聯接起來,讓個人交易者也有機會直接在銀行間外匯交易市場進行交易。 NDD類的外匯交易商,可以通過收取佣金或者讓佣金免費但進一步提高點差來保持盈利。

並且真正的NDD外匯交易平台,不會要求重新報價,訂單確認時也不會有多餘的暫停,這樣根據新聞交易的時候就沒有任何限制了。但是一般來說,個人交易者的交易規模太小,是無法參考銀行間外匯交易市場的外匯交易的。

NDD類的外匯交易商分為兩類, 一類是STP,另一類是ECN;這種模式的券商透過三種方式賺取利潤:

- ・只收取佣金,無點差;

- ・僅有點差,無佣金;

- ・點差+佣金模式;

四.ECN外匯交易商

ECN即Electronic Communications Network(電子通訊網絡),ECN外匯交易商允許客戶與其他客戶交互交易,換句話說,客戶的訂單是可以與市場上其他參與者的訂單交互的。

ECN外匯交易商為各參與者提供一個市場,在這市場裡,各參與者(銀行、零售外匯交易者、對沖基金、經紀商等)通過把各自已具有競爭性買進或賣出的報價發送到ECN系統中,相互之間成為對家做交易。所有交易的訂單實時的會有相反操作方向的一方與之匹配。

ECN交易平台會在一個數據窗口裡展示市場深度DOM(Depth Of Market),市場深度可以讓客戶看到哪裡其他參與者的買進或賣出訂單,哪裡有流動性 以及自已的訂單大小。

ECN經紀商不通過點差盈利,唯一的盈利方式是收取佣金。比如,每標準手手7美元的佣金。

目前,一些外匯交易商稱自已的交易平台是真正的ECN平台,但實際上他們的系統只是STP,也就是直通式處理系統,嚴格意義上的ECN平台屈指可數。

五.STP外匯交易平台

STP外匯交易平台,即直通式處理。客戶的所有訂單信息被傳至流動性提供商。 這些流動性提供商能夠在直接在銀行間外匯交易市場中進行交易。流動性提供商用與客戶相反的頭寸進行交易,同時,通過之後與另一方的交易中對此頭寸進行平倉,以期獲得利潤。

不同的STP外匯交易商有不同數量流動性提供商。每個流動性提供商報出的買入/賣出價是不同的,交易商會從中選擇出最佳價格。

而作為STP平台的交易者,可以看到實時的市場價格,並立即將訂單執行,沒有處理平台在其中乾預,這就是直通式處理(Straight Through Processing)的意思。

STP外匯交易商三大元素

流動性提供

ECN交易平台將訂單傳至的ECN流動資金池,其中有大量在銀行間交易的流動性提供商。

STP平台有自已的內部流動資金池,這個資金池由預定的一些流動性提供商構成,只有那些與STP交易商簽過約的流動性提供商才會在裡面。這些流動性提供商為來自STP交易平台的訂單提供最好的買入/賣出價格。

STP平台通常簽約幾間甚至幾十間流動性提供商,流動性越好,買入/賣出價會更優惠,點差會越低。如果只有一個流動性提供商,那麼流動性提供商之間就沒有價格競爭了,這就等於只是加了一個中間人在裡面進行交易。

點差類型 (固定還是浮動?)

固定點差的STP外匯平台:不以多個流動性提供商中的最低買入買出價為依據調整點差大小,點差始終是固定。

如果該STP經紀商只有一個流動性提供商,這個流動性提供商的角色就是交易者唯一的反方,這種情況下買入/賣出價全由這個流動性提供商決定。

浮動點差的STP外匯平台:流動性提供商提供最好的買入/賣出價,STP交易商會從一個流動性提供商中選了一個最好的買入價, 從另一個流通者那選擇一個最好的買出價,這樣就可以為客戶提供最低的買賣點差(當然,券商自已要略微加價,這樣STP交易商才可以盈利。)

執行方式 (即時執行還是市價執行?)

即時執行:指的是訂單不會直接進入市場,會被券商先處理,再進入市場。

市價執行:提的是訂單信息直接進入市場,價格由有市場上的流動性提供商決定。

提供市價執行的STP經紀商,為客戶提供直接市場准入DMA(Direct Market Access)模式。

STP+DMA模式

在DMA(Direct Market Access,直接市場准入)外匯平台上,交易者可以直接接觸到外匯交易實際市場,這樣交易者就可以和流動性提供商(銀行,其他經紀商,做市商等)一起交易。

STP/DMA外匯交易平台與STP平台的對比

普通STP經紀商:交易者的訂單先在內部以即時執行的方式執行,然後通過其流動性提供商來對沖這些訂單。因為經紀商期望在對沖過程中獲得利潤,如果交易者下訂單時,經紀商找不到帶來利潤的對沖機會,那麼就有可能重新報價。交易者看到的價格要比經紀商從流動性提供商那獲得的最好價格高。

STP/DMA與普通STP經紀商不同之處:相對來說DMA模式更加透明

- ・DMA經紀商有更多流動性提供商;

- ・DMA經紀商只提供浮動點差,從不提供固定點差,因為來自流動性提供商的買賣價格總是在變化的;

- ・DMA交易平台上,訂單執行方式始終是市價執行;

- ・DMA的交易模式的經紀商,歡迎所有交易風格的交易者,不論是超短線的剝頭皮交易、日間交易還是中長線的波段交易、頭寸交易,以及EA自動化交易等都無限制。

DMA外匯交易平台與ECN平台對比

共同點:

DMA模式有時候很難和ECN區別開來。兩者都為客戶提供進入銀行間市場的渠道,點差都是浮動的,透過佣金盈利,都有較好的市場深度(DOM)和透明性。

不同點:

而個人投資者為參與ECN,必須從傳統的一級經紀商或二級經紀商提供商獲取外匯限額。 DMA則繞過券商,直接進入市場。

比較來看,DMA的執行透明度更好,它將客戶訂單直接發送到市場。 站在交易者的角度,DMA模式更加透明。

六.外匯交易商盈利模式總結

外匯交易商盈利模式總結:

MM外匯做市商既透過點差盈利,也在交易者虧損的時候,也會盈利,因為做市商可以對沖,以相反的方向交易。

從做市商的立場來看,過多盈利的交易者會増加外匯做市商的運營風險。因此,做市商在對沖前也要考慮自身風險,在需要的時候與交易者對沖,通過點差盈利。反之,會將訂單拋到市場。做市商將客戶分類處理, 容易虧損的客戶一類,容易盈利的客戶為一類。

- ・對於容易虧損客戶的訂單,與其以相反方向交易,變成利潤;

- ・對於容易盈利客戶的訂單,發送至銀行同業市場處理。

從交易者的立場來看,如果你的交易和市場走勢相反,無論使用DD還是NDD模式,都是虧損,和你使用哪種類型的外匯交易商無關!

STP平台通過點差盈利(點差略微加點)STP平台做為中間人將所有交易者的訂單發送至流動性提供商(銀行等),同時,銀行同業市場上的銀行將買賣價差(點差)等信息發送至STP經紀商,大部分銀行是做市商,提供的點差是固定的。

STP平台通過從流動性提供商那獲得的點差上略微加點。比如,在數個流動性提供商中提供的最低賣價上加上一點或半點(或其他值)的點差,或在所提供的最高買價上減一點或半點。

打個比喻,如果說這裡的流動性提供商是批發商,那外匯經紀商就是零售商,如果只按批發商的原價格出售產品,那麼零售商就可以破產了,所以這裡的加點是可以理解的。

DD+NDD混合平台:很多STP平台用的是混合的STP模式。 STP經紀商都會與其流動性提供商簽訂合同,其中規定了流動性提供商所能接受的最小交易規模。通常小交易額訂單(比如0.1手)不被其流動性提供商接受。這種情況下他們採取DD處理後台的模式,即零售外匯中的做市商,成為交易者的反方。對規模大一些的訂單, STP平台將訂單直接發送到流動性提供商。

ECN/MDA交易平台上的點差都是浮動的。唯一的盈利方式是收取佣金。此類的外匯交易商更接近銀行同業市場層次的交易。

總體來說,NDD交易平台,訂單直接進入市場,訂單執行更快,交易更加透明。 ECN/MDA類的外匯交易商更接近銀行同業市場層次的交易,STP其次,DD/MM排最後,不同類型的投資以及交易規模適合用不同類型的交易平台進行交易。如果投入資金小,比如交易只有0.1手,基本上都是MM做市商模式的OTC場內對沖。

一般來說,喜歡日間交易或剝頭皮的短線交易者,應選點差小的ECN/MDA平台,因為這樣的交易者交易次數頻繁。對於小資金交易者,不必太在意外匯平台的模式,重要的是選擇知名度高、信譽良好、受到監管機構嚴格監管的外匯交易商。

全球主流外匯交易商交易模式整理

| 外匯交易商 | 監管牌照 | 特色及優缺點介紹 | 點差費用 | 交易平台 |

|---|---|---|---|---|

1/IG.com

| 英國FCA、美國NFA、澳洲ASIC、日本JFSA | 45年老牌,英國上市 規模最大,監管最齊全 17000種交易產品,低點差 |

歐美0.6 黃金2.5 原油3.0 |

MM/ECN/DMA |

2/Thinkmarkets

| 英國FCA、澳大利亞ASIC、日本JFSA、南非FSB | 四大強國監管,100萬美元保險 訂單執行速度快,交易成本低 槓桿彈性大,中文客服對應及時 |

歐美0.8 黃金2.5 原油3.0 |

SPT/ECN |

3/Pepperstone

| 英國FCA、澳洲ASIC | 澳洲四大外匯交易商之一 ECN撮合成交模式 主打低傭金、有競爭力的點差 |

歐美1.2 黃金3.0 原油3.0 |

SPT/ECN |

4/XM

| 澳大利亞ASIC、IFSC、CySec | 超低點差賬戶,1:888高槓桿 贈金優惠活動多多,中文客服 |

歐美0.8 黃金2.5 原油4.5 |

SPT/ECN |

5/IC Markets

| 澳大利亞ASIC | 槓桿彈性大,外匯點差低 適合EA及剝頭皮交易 MT4/MT5平台,客服對應慢 |

歐美0.7 黃金0.3 原油5.0 |

SPT/ECN |