在台灣外匯/美股投資所得收入是否被課稅?

外匯交易及投資美國股票時,所得收入匯回台灣,需要報稅嗎?

在台灣投資海外的外匯交易平台,匯回來的款項,其利潤部分作為「海外所得」需要報稅。

不過幸好台灣目前對海外所得的課稅並不重,如實申報的話除非是所得過千萬的大戶,不然通常不會被課稅。

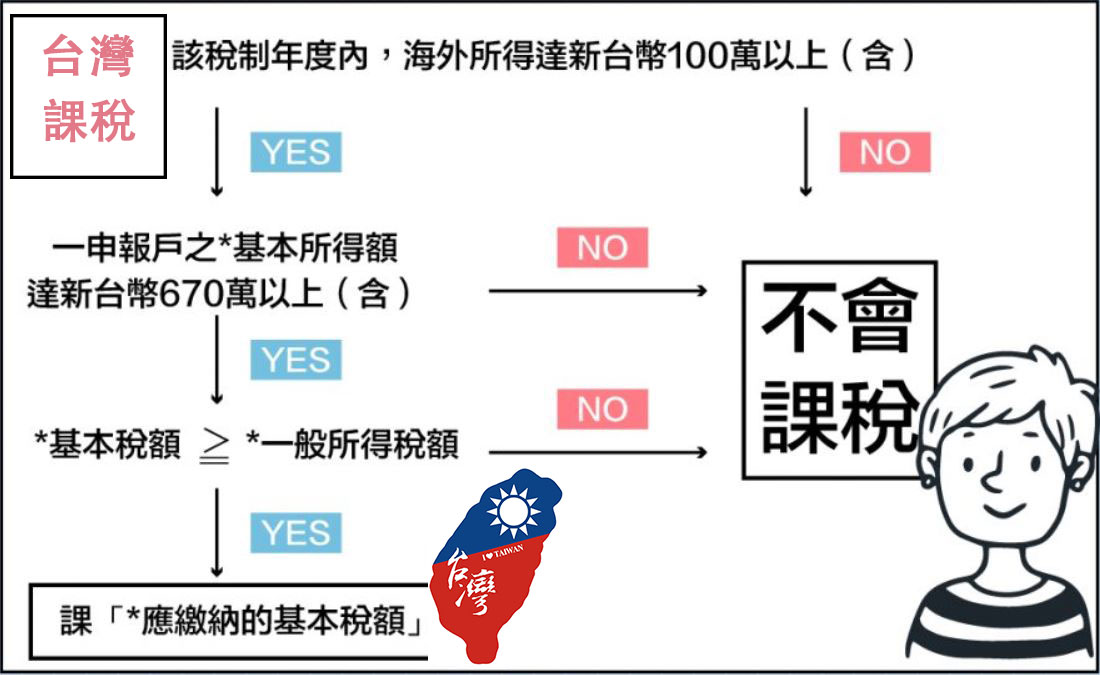

關於海外投資所得,台灣課稅只要搞清以下2點就知道該如何處理了。

在台灣炒匯及投資美股的「海外所得繳稅」注意事項:

1)稅制年度內「海外所得」小於100萬台幣無需申報

在台灣炒外匯及投資美股的「海外所得」超過100萬要如實報稅(有申報不一定代表要繳稅)。 「海外所得」指的是「利潤」部分,你的「本金」並不該被列入稅額內。報稅時,務必清楚哪些款項是屬於「本金」、哪些項目是屬於「獲利」。

2)稅制年度內有670萬台幣免稅額

而只要一年沒賺超過670萬的「獲利」,那就不必擔心最後會被課稅。要注意的是670萬是「國內」+「海外」收入合併計算。

關於外匯交易「海外所得」申報,銀行、稅法有關的事情需要注意:

當你的海外投資賺取得利潤作為「海外所得」匯到台灣本土銀行時,銀行會致電詢問你款項來源,因為根據相關稅法規定這筆款項將跟你的年度所得稅有關,因此銀行會需要做紀錄。此時你只要告知:「這是投資的本金/利潤」即可。利潤超過100萬新台幣時,每年5月主動申報即可!

信用卡出金的注意事項:

如果你所用的外匯平台一開始是使用信用卡入金的話,在出金金額小於入金金額的情況下,外匯經紀商會優先選擇將款項直接退回到信用卡內。

概念上跟「你網購後要退貨,因此平台幫你刷退款項」是一樣的。而當你的出金金額超過入金金額,利潤部分需要選擇「電匯」。因此,通過電匯匯回台灣的部分才是利潤,按照上述計算判斷是否需要申報即可。

※注:上述資料僅做參考,都是筆者的個人見解,並不保證內容的準確性和完整性。相關法令或 Q&A,請參閱:財政部臺北國稅局網站,以國稅局公佈內容為準。