外匯經紀商IG markets、Forex.com嘉盛和FXCM福匯比較,哪家更勝一籌?

評價一家外匯經紀商的好壞,主要看經紀商的監管、信譽和交易成本!其次還有券商規模、交易環境、可交易金融資產的多樣性等。全球市場的三大外匯經紀商IG markets、嘉盛和福匯比較,哪家更勝一籌?

1.規模/監管比較

IG集團和嘉盛集團都是上市經紀商,嘉盛雖然在美國市場的外匯零售市場份額超過IG,但是IG在全球市場的規模要遠大於嘉盛!而福匯受瑞郎黑天鵝事件影響幾乎破產,2017年被逐出美國後退市,規模已無法和前兩者比較!

以下為IG集團與嘉盛集團兩大外匯交易商各項數據比較,部分資料來自網路,僅供參考!

| 券商 | IG集團 | Forex.com嘉盛集團 |

| 券商背景 | 成立於1974年,英國倫敦證券交易所上市,全球最大外匯及差價合約交易商 | 成立于1999年,美国纽交所上市,美国外匯交易商龙头企业 |

|---|---|---|

| 券商規模 | 2020年2月,市值約39億美元 IG集團2020全年淨交易收入約為6.49億英鎊(約8.15億美元) |

2020年2月,被INTLFCStone以2.36億美元收購!2019財年淨虧損6080萬美元 2020年初,INTLFCStone市值約8.87億美元 |

| 許可機構 | 全球十大金融管轄區受監管之子公司運營 美國CFTC;英國FCA;歐洲BaFin;瑞士FINMA;澳洲ASIC;日本FSA;百慕大NSF等 |

全球七大金融管轄區受監管之子公司運營 美國CFTC;英國FCA;澳洲ASIC;日本FSA;開曼群島CIMA等 |

| 交易產品 | 外匯、差價合約、貴金屬、指數、債券、股票CFD、加密貨幣、期權(多達16000+種商品) | 外匯、差價合約、貴金屬、指數、債券、股票CFD(多達4500+種商品) |

| 交易成本 | 平均點差:歐美0.88,黃金2.5,原油3.0,股票單CFD邊佣金為0.08% | 平均點差:歐美1.5,黃金3.0,原油5.0,股票CFD單邊佣金為0.08% |

| 服務地區 | 美國、澳洲、歐洲(包括英國)、亞洲(台灣、香港不包括中國大陸市場) | 美國、澳洲、英國、亞洲(包括中國及台灣、香港) |

| 中文服務 | 簡體、繁體 | 簡體 |

| 匯商詳情 | IG.com評價 | Forex.com嘉盛評價 |

與加拿大經紀商Oanda 、英國經紀商IG一樣,嘉盛英國的母公司是為數不多的在CFTC註冊的零售外匯經銷商之一。

但是,嘉盛集團近幾年營收一直表現不佳,2019財年淨虧損6080萬美元,後被INTLFCStone(福四通國際)以2.36億美元收購!這意味著嘉盛的市值只有2.36億美元,這個市值也遠大於FXCM福匯。另外嘉盛母公司INTLFCStone市值約有8.87億美元,該公司在2020年《財富》 500強企業美國總收入排行榜中名列第100位。

再看IG集團,英國最大差價合約券商,英國富時指數100成分股,公司市值接近39億美金,公司實力看市值,零售外匯券商股票市值最高的就是IG。同樣是上市公司,IG的市值遠大於嘉盛。IG集團2020全年淨交易收入約為6.49億英鎊(約8.15億美元),較2019年淨交易收入4.77億英鎊增長36%。

IG的交易品種是最多的,有全球16個國家的股票可以提供交易,全球大型股票指數交易現貨期貨,外匯,大宗商品,債券利率,差價合約等等,有一萬多個交易品種可供交易者交易。

2020年公司規模:IG > 嘉盛 >福匯

2020年月均交易量:IG(7050億美元) > 嘉盛(2850億美元) >福匯(430億美元)

2.交易成本比較

點差、佣金等交易成本是影響收益的重要因素之一。點差比較主要看外彙和黃金等點差,這裡不包括ECN賬戶,因為ECN賬戶除了點差之外還需要收取佣金!

目前國際外匯經紀商為了適應市場競爭,幾乎都將點差降低到了極限。比如IG、ThinkMarkets智匯、IC Markets、Exness等標準賬戶歐美平均點差都低至1.0以下。

資料來源:IG交易平台

而在一些受當地保護的市場,比如日本、台灣、香港等本地券商,點差則普遍偏高。比如歐美一般在2.0以上,有些券商甚至高達3.0!因為這些券商之服務當地,用戶有限,券商規模小,成本就高。

IG的點差非常低,交易成本是所有大型跨國集團零售外匯券商裡面交易成本最低的。 IG平均點差:歐美0.88,黃金2.5,原油3.0,;嘉盛平均點差:歐美1.5,黃金3.0,原油5.0,股票單邊佣金為0.08%!

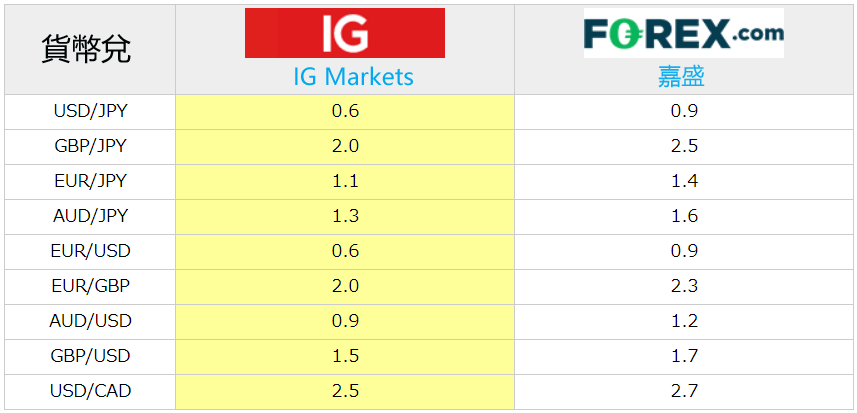

以下為全球兩家大型上市外匯交易商IG和嘉盛平臺的點差比較:

3.信譽比較

而評價一家外匯交易商的信譽,我們認為主要從是否遵守當地法規來評價,而交易者的評價摻雜了個人喜好及感情,並不能100%反映此券商的信譽度!

外匯經紀商是否嚴格遵守當地法規,反映在其被監管機構罰款及警告上!雖然多數經紀商都有違規被罰款的經歷,包括知名券商盈透證券、IG集團、嘉盛集團和前福匯集團等上市公司。但從被罰的性質和罰款次數,可以看出經紀商對客戶的態度!

2020年8月,盈透證券遭罰3800萬美元,被控未維持完善的反洗錢計劃!

2018年6月,IG法國分公司被法國AMF罰款50萬歐元,被控提供誤導性及不完整性的訊息,未給出交易建議來源等緣由!

2020年6月,嘉盛英國因違法招攬美國客戶被CFTC罰款50萬美元!

再看FXCM福匯自2004年到2017年,因涉嫌虛假宣傳、惡意滑點和客戶對賭等被歐美監管罰款十幾次,是所有券商中被控訴次數最多的一家!

2006年到2010年的4年間,FXCM因操作非對稱性滑點,被FCA罰款320萬英鎊。

2011年8月12日福匯從正滑點中違規獲利被NFA罰款200萬美元。

2017年2月,FXCM隱瞞了自己和客戶有直接利益衝突,被CFTC罰款700萬美金並吊銷美國監管牌照,逐出美國!

IG集團和盈透證券都是成立時間超過40年的老牌券商,被罰的次數很少,可以說其被罰要主要是由於歐美監管機構近乎苛刻的監管制度!

這個和FXCM福匯M“言行不一”,背地裡搞對賭而被逐出美國等惡性欺詐行為,性質不能相提並論,可以說是小巫見大巫!

另外,在歐美以外地區,IG還是能嚴格遵守當地法律。要知道中國大陸監管是禁止國外券商招攬中國客戶的,在中國政府明確表示澳洲ASIC券商不能對在中國展開業務後,IG和CMC等券商當即表示遵守中國法律,宣布退出中國市場。而大部分經紀商則不願離開這個利益巨大的市場,選擇繼續留在中國市場展開業務!

總結

因此,在外匯經紀商整體實力和信譽度方面,我們認為IG > OANDA(安達) > Forex.com嘉盛 > 福匯,IG和嘉盛都是上市經紀商,無論在財務、交易量還是信譽度方面,都在大部分經紀商之上!

這也是IG近幾年交易量持續穩定增長,一直保持全球規模最大的零售外匯和差價合約的原因之一吧!

當然,選擇外匯平台,上市經紀商並不是唯一選擇,最終要看券商提供的服務是否適合自己。比如ThinkMarkets、OANDA、Pepperstone等非上市券商是不錯的選擇!